年报 | 合景泰富:盈利空间大幅收窄 杠杆水平不断攀升

进入4月,房企一季度的销售业绩次第公布,疫情的冲击在销售数字中得以显现。外界不禁要问,合景泰富(01813.HK)的千亿之约遭遇新冠肺炎疫情这只黑天鹅,2020年究竟胜算几何?

2019年销售规模突破800亿的合景泰富,还在拼命追赶房地产行业下半场的班车,以期早日拿到“千亿入场券”。只是黑天鹅的来临,让合景泰富原本的短板更加凸显。

销售增速放缓 规模跳涨存疑

进入房地产白银时代,百亿企业阵营间的分化日益加剧,大中型房企在市场下行周期的竞争力更强,而小型房企的竞争优势逐渐减弱。此刻,千亿成为房企新的分水岭。

2019年,合景泰富合约销售创新高,达到861亿元,同比增长31.5%。但从近三年的数据来看,合景泰富的业绩增长正在放缓。相比2017年、2018年两年超70%的增幅,2019年的增幅仅为31.5%。

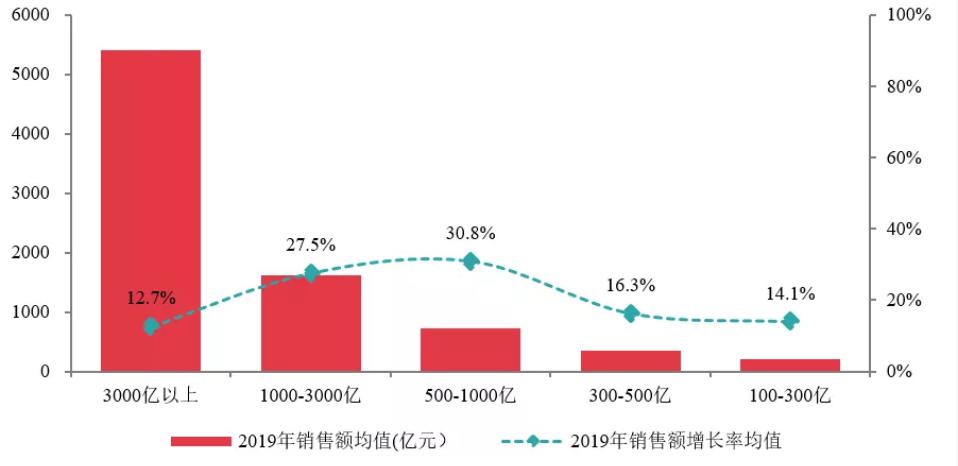

纵观2019年超150家百亿房企的销售额均值与销售额增长率均值,合景泰富并不算出色。在500亿-1000亿规模的29家房企中,2019年销售额增长率均值达30.8%,而合景泰富31.5%增长率略高于行业均值不到1个百分点。

数据来源:中指院

此外,合景泰富集团管理层曾在业绩会上透露,公司2020年销售目标为1033亿元,较2019年实际完成销售业绩增长20%。而这个增长率如果相较2019年1000亿-3000亿房企27.5%的销售额增长率均值来看,还有一定差距。

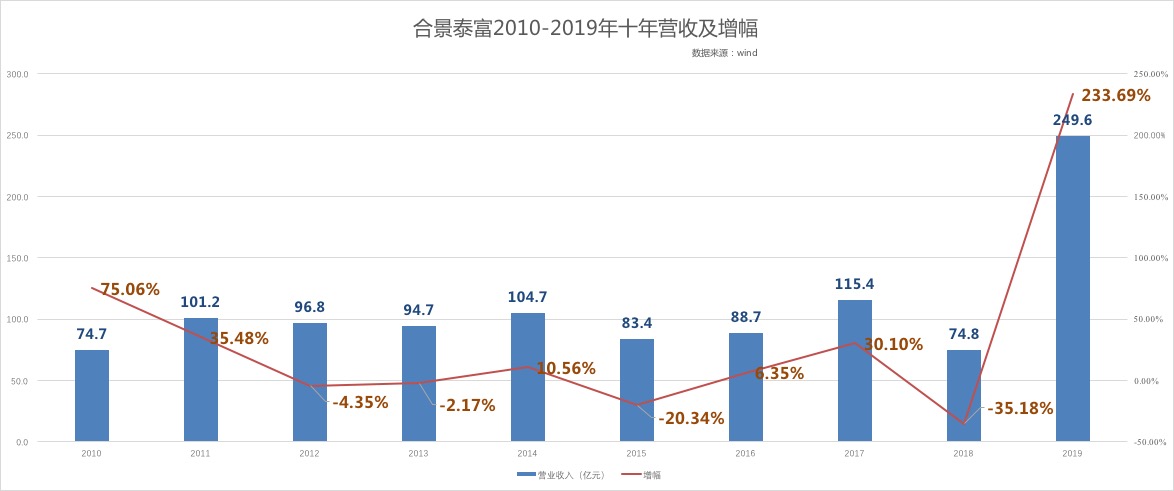

相比销售额的增幅,合景泰富营业收入的增幅更值得关注。公告显示, 2019年合景泰富集团实现营业收入249.6亿元,同比大增233.8%。

然而,合景泰富营业收入超200%的大增幅是建立在2018年收入大幅下降35.22%至74.77亿元的基础之上。如此看来,2019年营业收入的高增长,只是基数低而已。

纵观10年间,合景泰富的营收有九年处于忽高忽低、总体停滞不前的状态。

数据来源:wind

其中,合景泰富的营收有四个年头出现负增长,即2011年为-4.35%、2012年为-2.17%、2015年为-20.34%以及2018年为-35.18%。总体来看,合景泰富近十年营收的复合增长率达到32.92%,而前九年的复合增长率只有10.6%。

有意思的是,2019年之前,合景泰富的营收一直在百亿上下徘徊。例如,2018年74.8亿的营收水平与2010年的74.7亿基本一致,可谓原地踏步,一徘徊就是8年的时间。

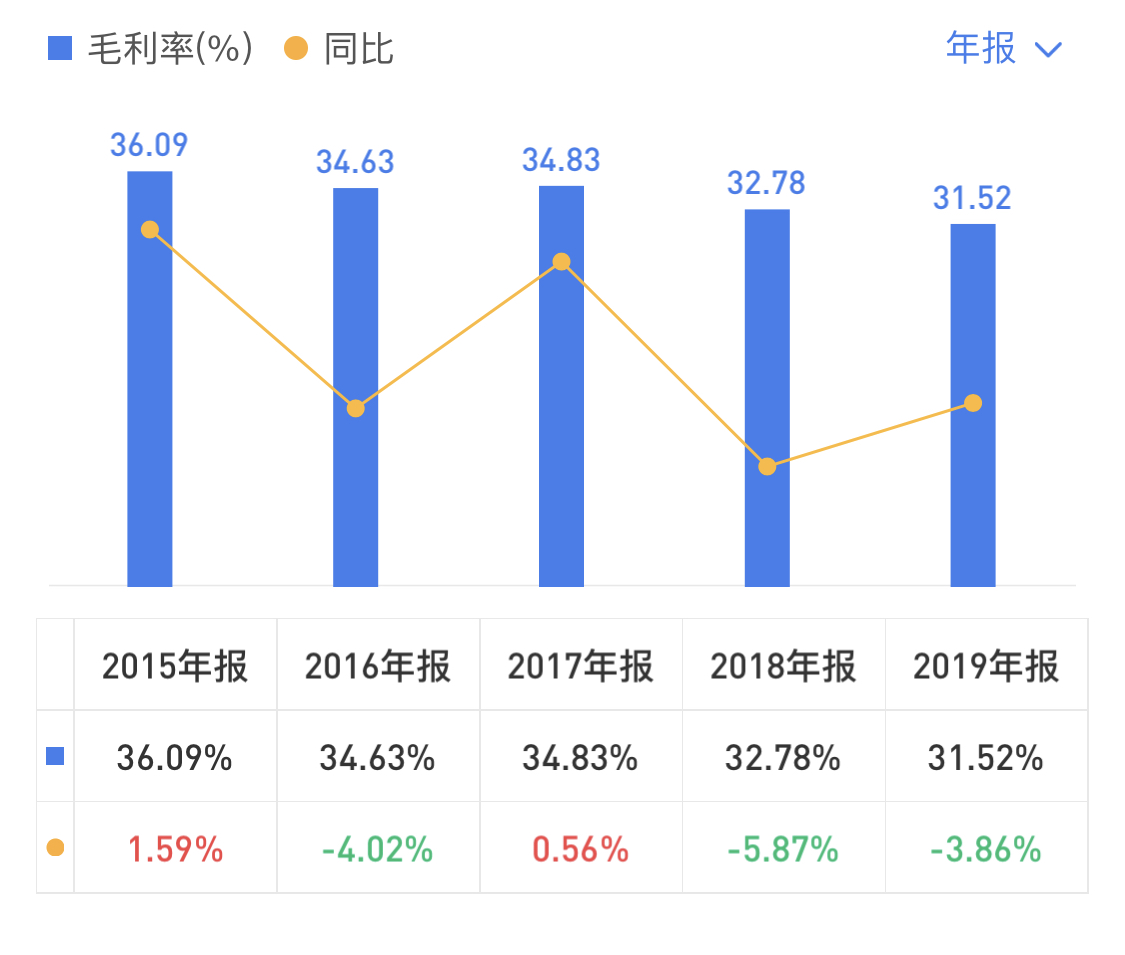

增收不增利 利润空间被挤压

尽管合景泰富2019年营收、毛利大增,但是其赚钱能力并未得到提升。2010年其毛利率达到历史峰值44.17%,此后的十年间,该指标持续走低。终于,在2019年,合景泰富毛利率创上市以来新低,为31.52%,相比2018年的32.78%下降1.26个百分点。

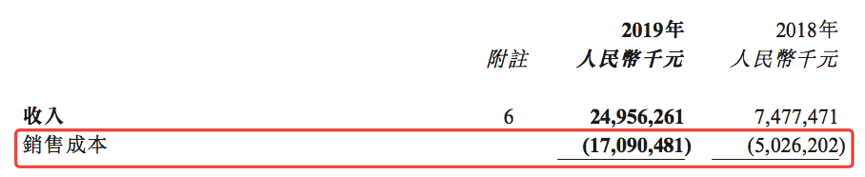

数据来源:年报

关于合景泰富毛利率下降的原因,主要因为其2019年销售成本高企。业绩公告显示,2019年,合景泰富销售成本为170.9亿元,相较于2018年的50.26亿元大幅增长240.0%,高于同年营业收入增幅,陷入增收不增利的怪圈。

来源:业绩公告

针对销售成本增加,合景泰富给出的解释是,主要由于物业销售的已交付建筑面积增加所致。业绩公告显示,2019年合景泰富已交付总建筑面积177.12万平方米,相较于2018年的40.06万平方米增长342.14%。

尽管交付面积增加,但是合景泰富2019年的平均销售价格却由2018年的15137元/平方米减少15.1%至12851元/平方米。

而平均销售价格的大幅下降也是合景泰富毛利率走低的重要原因。值得注意的是,2019年上半年合景泰富的平均销售价格为15014元/平方米,且已交付总建筑面积为64.69万平方米,增幅为152.3%。

不断上升的还有合景泰富的拿地成本。

年报显示,2019年合景泰富共获取26个项目,合计新增总建筑面积374万平方米,总土地成本共计276亿元,拿地成本为7380元/平方米,远高于2018年的5400元/平方米。

来源:年报

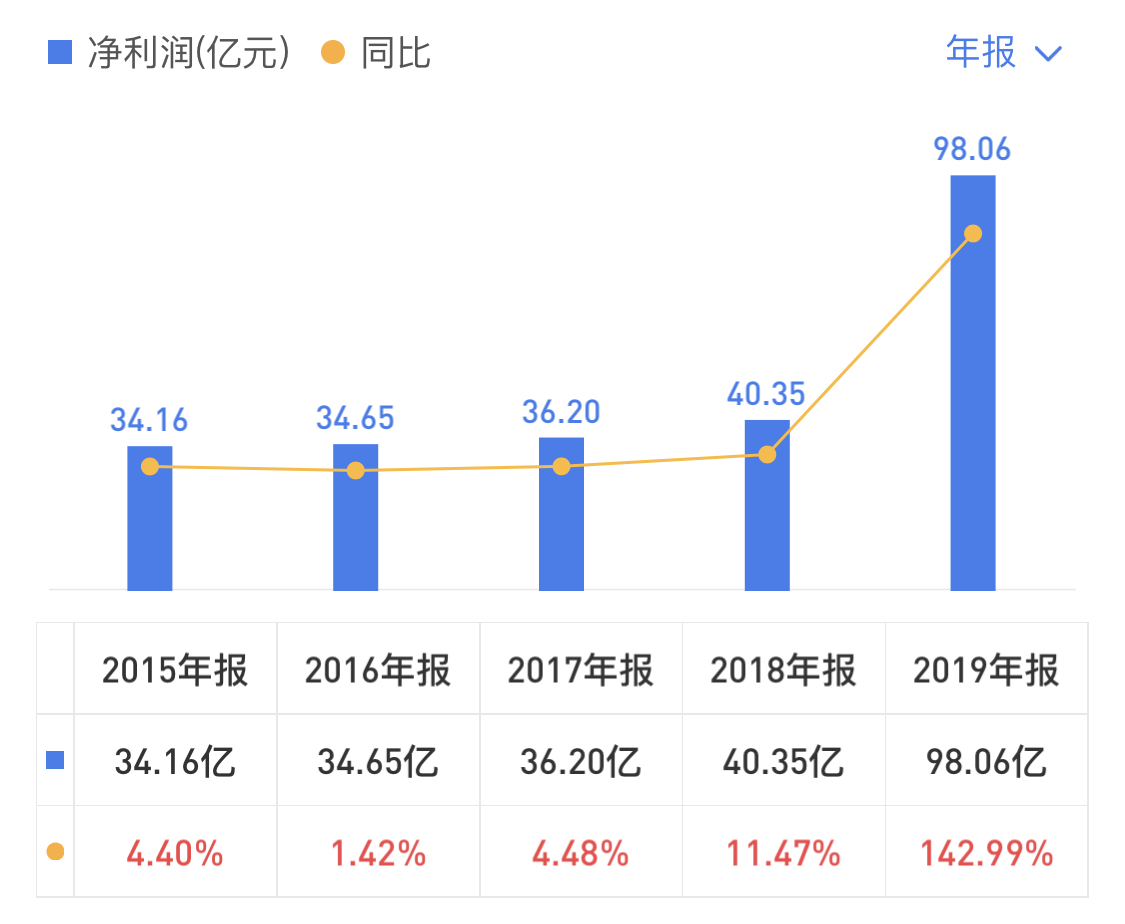

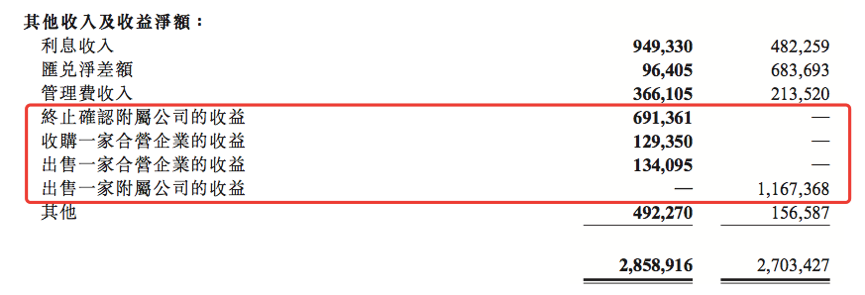

虽然营业收入大增致使合景泰富的净利润也随之增长,但支撑这两个财务指标的并不是合景泰富的经营性业务。此种做法与2018年极其相似,只是占比有所下滑。

2018年,合景泰富其他收入及收益为27亿元,同比增长327.1%,在当年净利润中的占比为64.98%。2019年,合景泰富其他收益及收益净额增至28.59亿元,而其中终止确认附属公司受益、收购一家合营企业的收益以及出售一家合营企业的收益总额达到9.54亿元,也纳入到确认收益中。经过计算可知,其他收入及收益在净利润中的占比下滑至24.43%。

来源:业绩公告

虽然靠着其他收入和投资物业公允价值变动,增加了合景泰富财务报表的可看性,但是上述收入不具有可持续性,并不是合景泰富核心业务能力的体现。

杠杆持续攀升 经营性现金流或将受阻

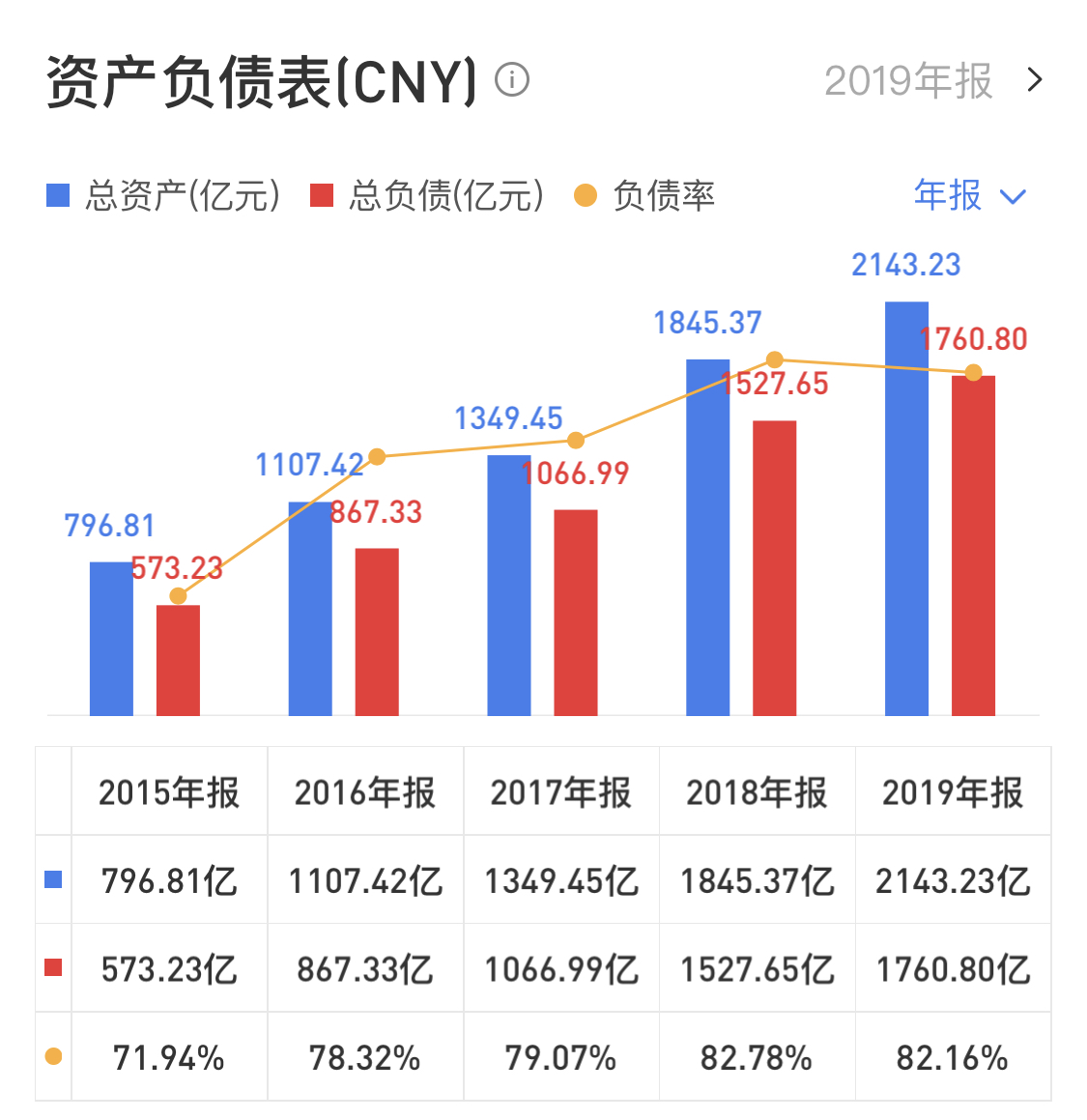

千亿之路,往往伴随着高杠杆。合景泰富也不例外。从2015年到219年,合景泰富的杠杆水平持续放大,呈现一路上扬的走势。以权益乘数为例,其分别为3.54、4.11、4.77、5.67、6.18。

中指院数据显示,2019年全年,TOP100房企资产负债率均值为78.7%,较上年微增0.2个百分点。

具体到合景泰富,其在2017年的资产负债率与行业平均水平齐平;从2018年开始,合景泰富的资产负债率突破80%升至82.78%;2019年,该指标较2018年降低0.62个百分点至82.16%,但仍高于行业均值78.7%。

数据来源:房企年报

由于用资产负债率来衡量地产公司的负债水平存在一定的局限性,基于地产行业的特殊性,会有较多的预收款项计入负债端。因此,地产公司通常使用净负债比率来监控公司的运营资金。

年报显示,合景泰富的净负债比在2014年之后就维持在相对稳定的水平,2018年为66.4%,但2019年合景泰富净负债比大增9个百分点至75.4%。由此可知,无论是资产负债率,还是净负债比,合景泰富均高于行业水平。

现金流方面,2019年合景泰富拥有的现金及银行结余金额约567.34亿;一年内需偿还的银行及其他贷款为82.19亿、优先票据为38.11亿、境内公司债券为116.96亿,合计为237.26亿元。经过计算,合景泰富的现金短债比大于1。

不过,在过去的3年间,合景泰富的偿债能力持续减弱。从2017年到2019年,合景泰富的流动比率分别为1.65、1.33、1.18,速动比率分别为0.90、0.71、0.61。不难发现,上述两个指标持续下滑。

值得注意的是,受疫情影响,合景泰富的经营性现金流或将受阻。截至2020年第一季度,合景泰富未经审核的销售额为130.4亿元,同比减少15.66%。此外,合景泰富有一笔美元债将于2020年11月26日到期,其票面利率为9.85%。若疫情持续时间较长,其销售业绩的不确定性势必会进一步增加,与之相关的流动性风险也会逐步上升。

融资方面,2019年合景泰富的融资成本约15.31亿元,相比2018年大幅增加,增幅达43%。与同等规模的房企相比,其融资成本上升较快。

相关文章:

相关推荐:

网友评论: